Para valorar una empresa convenientemente son necesarios ciertos conocimientos técnicos sobre, por ejemplo, métodos de valoración de empresas, y la experiencia suficiente en transacciones de compra-venta de empresas. Es muy importante para alcanzar un buen resultado y tener siempre presente los objetivos del ejercicio, es decir, el por qué y para quien se está haciendo la valoración.

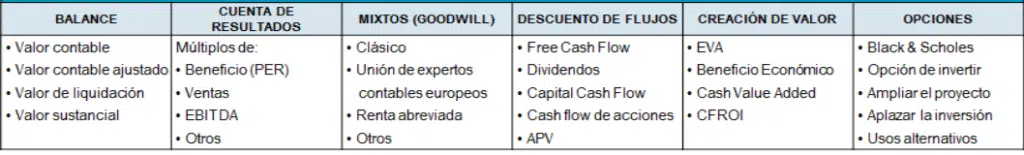

Según expone Pablo Fernández, profesor del IESE, en su libro “Valoración de Empresas”, "los principales métodos de valoración son diversos, pero se pueden clasificar de la siguiente forma":

Según el profesor de IESE, el único método conceptualmente correcto es el DFC. Es un método de valoración que parte de proyectar todos los flujos futuros de caja generados por las operaciones de la compañía, y descontándolos por la rentabilidad exigida por los inversores.

Este método es el de mayor uso en la práctica de valoración porque es capaz de tener en cuenta todas las variables que afectan al valor de la empresa. Desde su política de inversión, su eficiencia en los procesos de venta y de producción, en la intensidad competitiva de su sector, etc. El DFC es un método dinámico, puesto que tiene en cuenta expectativas futuras. Por ello será necesario realizar proyecciones de los estados financieros.

Aunque de acuerdo con Pablo Fernández, el resto de los métodos no son conceptualmente correctos, la realidad es que en la práctica habitual son muy usados. La principal razón es que son más fáciles de aplicar. Por ejemplo, en los pactos de accionistas que regulan la entrada o salida de accionistas es habitual encontrar referencias de valoración por múltiplos porque reducen la incertidumbre a todas las partes y facilita evitar desacuerdos futuros.

En el caso del método de múltiplos, muy extendido por su facilidad de aplicación y de comparación entre empresas, representa grandes limitaciones. Principalmente son dos; en primer lugar es difícil encontrar empresas similares a la empresa objetivo y en segundo lugar el resultado presenta un rango de valores muy amplio y disperso.

El DFC es el más apropiado en caso de continuidad de la actividad de la empresa, por otra parte, situación habitual y deseable. Pero en aquellas circunstancias en las que se plantea el fin de las operaciones de la empresa, el método más adecuado es el de valor de liquidación que es resultante de la diferencia de la venta de los activos menos la cancelación de las deudas incluidas indemnizaciones de personal y gastos de liquidación.

Otra circunstancia en la que no se aplica el DFC, es en el caso de las Startups. Las principales razones son la alta incertidumbre en la proyección de los flujos futuros y la distinta tasa de riesgo en cada ronda. Por ello, se utiliza más el llamado Método de Venture Capital. Este método esta basado en acordar una rentabilidad para el inversor más que en un precio y establecer mecanismos de transmisión de la propiedad basados en el cumplimiento del plan de negocio.

Descarga aquí la guía completa sobre valoraciones de empresas: