En el dinámico mundo de las transacciones del sector digital services, las adquisiciones estratégicas juegan un papel fundamental para impulsar la innovación y el crecimiento en diversas industrias tecnológicas. A lo largo de este artículo, exploraremos cómo estas transacciones del sector digital services están remodelando el panorama global, desde la compra de infraestructuras clave hasta movimientos estratégicos en ciberseguridad y nube híbrida. Cada operación no solo fortalece la conectividad y prepara el terreno para un futuro más digitalizado y eficiente, sino que también promueve la competitividad y la evolución continua de las empresas en un entorno cada vez más interconectado.

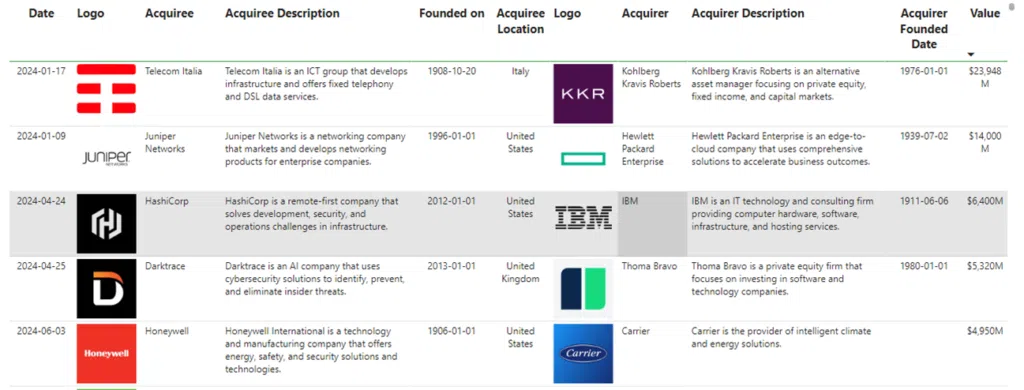

La Comisión Europea ha dado luz verde a la adquisición de la red de línea fija de Telecom Italia (TIM) por parte de la firma de capital privado KKR, asegurando que la operación no plantea preocupaciones de competencia en el mercado de servicios de acceso mayorista de banda ancha en Italia.

KKR (Kohlberg Kravis Roberts & Co.) es una firma de inversión global con más de cuatro décadas de experiencia en el manejo de inversiones en una amplia gama de sectores. Reconocida por su enfoque estratégico y capacidad para impulsar el crecimiento, KKR tiene un historial sólido en la mejora de las operaciones de las empresas en las que invierte.

TIM (Telecom Italia Mobile) es una de las principales compañías de telecomunicaciones en Italia, ofreciendo una amplia gama de servicios de comunicación y datos. La empresa, conocida por su liderazgo en el mercado italiano, busca constantemente mejorar sus infraestructuras y servicios para mantenerse competitiva.

La aprobación de la UE facilita que NetCo, la entidad que gestiona la red fija de TIM, se incorpore a FiberCop, una empresa conjunta entre TIM y KKR. FiberCop se dedica a proporcionar servicios pasivos en la red secundaria de TIM y está en proceso de actualizar los activos de cobre a fibra óptica en Italia. Con esta adquisición, KKR no solo apoya la modernización de la infraestructura de TIM sino que también asegura que los servicios de acceso fijo mayorista sigan siendo competitivos y accesibles.

Esta esta es una de las transacciones del sector digital services que permitirá a TIM concentrarse en mejorar su infraestructura de fibra, beneficiando a los consumidores italianos con una conectividad más rápida y confiable. Además, la experiencia de KKR en la gestión de activos y su capacidad para aportar capital y conocimientos fortalecerán la posición de mercado de TIM y promoverán un entorno competitivo robusto en el sector de telecomunicaciones italiano.

Hewlett Packard Enterprise (HPE) ha anunciado en enero de 2024 la adquisición de Juniper Networks por $14 mil millones, una decisión estratégica para fortalecer su posición en el mercado de redes.

Hewlett Packard Enterprise (HPE) es una compañía global que ofrece soluciones tecnológicas en la nube, centros de datos y redes. Con sede en San José, California, HPE se distingue por su innovación y adaptabilidad en un entorno tecnológico dinámico.

Juniper Networks, fundada en 1996, es una empresa líder en equipos de redes, conocida por competir con Cisco. En 2022, Juniper experimentó un crecimiento de ingresos del 12% interanual. La compañía obtuvo un beneficio de $76 millones sobre $1.4 mil millones en ingresos en el último trimestre.

La adquisición de Juniper Networks permitirá a HPE duplicar su negocio de redes, mejorando sus márgenes y acelerando el crecimiento. Se espera que esta operación sea acumulativa para las ganancias ajustadas por acción de HPE en el primer año. Además, se proyectan ahorros de costos anuales de $450 millones dentro de tres años. La integración de Juniper permitirá a HPE ofrecer soluciones más completas y competitivas a sus clientes.

En abril de este año IBM ha anunciado la adquisición de HashiCorp por $6.4 mil millones, fortaleciendo su cartera en soluciones de nube híbrida, multicloud e inteligencia artificial (IA). La transacción, que se espera cerrar a finales de 2024, es un paso estratégico significativo para IBM.

IBM se destaca por su capacidad de innovación y liderazgo en nube híbrida. Su enfoque está en ofrecer soluciones que aborden la creciente complejidad de la infraestructura y aplicaciones en entornos híbridos y multicloud.

HashiCorp, con sede en San Francisco, es conocido por su HashiCorp Cloud Platform, que incluye gestión de ciclo de vida y seguridad, compatible con Google y AWS. En 2024, HashiCorp reportó ingresos de $583.1 millones y es reconocido por Terraform, el estándar de la industria para la provisión de infraestructura en entornos híbridos y multicloud.

La adquisición de HashiCorp es una estrategia clave para IBM, ampliando sus capacidades en gestión de nubes híbridas y multicloud. La combinación de portafolios permitirá a IBM ofrecer una plataforma integral diseñada para la era de la IA. HashiCorp aporta herramientas de automatización críticas para infraestructuras dinámicas y complejas, ayudando a IBM a manejar la creciente complejidad de los entornos de nube a medida que más organizaciones implementan IA generativa.

Esta adquisición beneficiará a ambas compañías, ofreciendo a los compradores tecnológicos nuevas opciones para gestionar sus entornos de nube y aplicaciones, respaldadas por la robusta infraestructura de IBM y la innovación de HashiCorp.

La firma de capital privado estadounidense Thoma Bravo ha acordado en abril de 2024 adquirir la empresa británica de ciberseguridad Darktrace por £4.3bn. Este movimiento subraya la estrategia de Thoma Bravo para fortalecer su presencia en el mercado global de software y ciberseguridad, impulsando el crecimiento de sus inversiones tecnológicas.

Fundada hace más de 40 años, Thoma Bravo gestiona casi $140bn en activos y es reconocida como una de las principales firmas de inversión en software a nivel mundial. Su enfoque en la adquisición y optimización de empresas tecnológicas ha permitido a Thoma Bravo construir un portafolio robusto de negocios en sectores críticos como la ciberseguridad.

Darktrace, fundada en 2013 y con sede en Cambridge, proporciona servicios de ciberseguridad basados en inteligencia artificial. La compañía experimentó un aumento significativo en su valor tras salir a bolsa en abril de 2021, aunque posteriormente enfrentó desafíos de mercado y controversias sobre su valoración.

La decisión de Thoma Bravo de adquirir Darktrace se fundamenta en varias razones estratégicas:

Con esta adquisición, Thoma Bravo solidifica su posición en el sector de ciberseguridad, destacando su compromiso con la expansión estratégica y el desarrollo tecnológico.

Honeywell ha anunciado en junio de 2024 la adquisición de la unidad Global Access Solutions de Carrier. Esta adquisición promete fortalecer sus capacidades en comercio electrónico y HVAC, posicionándose como líder en automatización de edificios.

Carrier, aunque relativamente nuevo en ciertos aspectos del comercio electrónico, ha demostrado un crecimiento impresionante en sus iniciativas digitales. Con operaciones en 500 centros de distribución, Carrier lanzó en 2021 su primer sistema ecommerce, CarrieratHome.com, y en 2022 una iniciativa de mercado B2B con Amazon Web Services (AWS). Estas plataformas han mejorado significativamente su eficiencia y ventas, disminuyendo los tiempos de cumplimiento de pedidos y aumentando las ventas en un 40% anual.

Por otro lado, Honeywell, con ventas de $6 mil millones en 2022, es un gigante en productos y servicios de automatización de edificios. La adquisición de la unidad Global Access de Carrier, en un acuerdo de $4.95 mil millones, permitirá a Honeywell absorber una parte crucial de su competencia. Este movimiento no solo amplía su base en ecommerce HVAC sino que también integra marcas reconocidas como LenelS2, Onity y Supra.

La adquisición estratégica busca aprovechar la experiencia combinada de ambas empresas en sistemas avanzados de seguridad y eficiencia. Según el CEO de Honeywell, Vimal Kapul, esto creará una plataforma líder en seguridad con ingresos anuales proyectados superiores a $1 mil millones. La integración de las capacidades digitales de Carrier con la robusta infraestructura de Honeywell promete maximizar el rendimiento, eficiencia y rentabilidad de los clientes, generando un valor sostenible a largo plazo.

Las transacciones del sector digital services están remodelando el ámbito tecnológico. Desde la adquisición de la red En el dinámico mundo de las transacciones del sector digital services, la compra estratégica de activos se ha vuelto crucial para impulsar la innovación y el crecimiento.

En conclusión, las transacciones del sector digital services están redefiniendo el panorama tecnológico a nivel global. Estas operaciones estratégicas abarcan desde inversiones en infraestructuras hasta avances significativos en ciberseguridad y soluciones de nube híbrida. Al facilitar la modernización y la expansión de las capacidades digitales, las transacciones del sector digital services fortalecen la posición competitiva de las empresas y fomentan un entorno de innovación continua. En un mundo cada vez más interconectado, estas iniciativas juegan un papel crucial al asegurar que las organizaciones evolucionen y proporcionen soluciones avanzadas y eficaces a sus clientes y usuarios.