Dentro de los diferentes métodos existentes para valorar empresas relacionados con el coste de capital, el descuento de flujos de caja es, sin duda, uno de los más utilizados. Sin embargo, su mayor dificultad reside en calcular la tasa de descuento adecuada, tarea que no está exenta de numerosos errores que con frecuencia se cometen y que pasamos a exponer en las siguientes líneas.

El método de descuento de flujos de caja se basa en la idea de que el valor de las acciones de una compañía, asumiendo su continuidad y funcionamiento, reflejan la capacidad que tiene de generar dinero para los accionistas. De esta manera, el método requiere la estimación de los flujos de caja futuros y su descuento a una tasa adecuada al tipo de cash flow que se use.

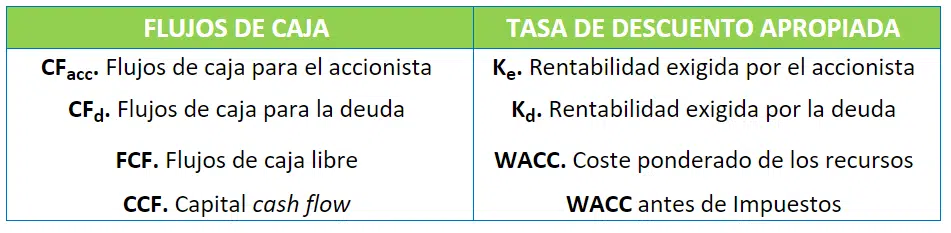

El cálculo de los flujos de caja se apoya en las diferentes partidas financieras vinculadas a la generación de los cash flows (p.ej. cobros de ventas, pagos de mano de obra, devolución de créditos…) y su pronóstico detallado y cuidadoso. Una vez obtenidas las proyecciones, se debe seleccionar qué cash flow quiere usarse, pues de esta elección dependerá la tasa de descuenta a utilizar. De esta manera, los diferentes flujos de caja se corresponden con las siguientes tasas de descuento:

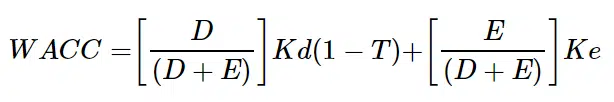

Ante la multitud de conceptos y de fórmulas existentes es frecuente confundir la definición del WACC con la del Ke o la del Ku entre otras. Para evitar esta equivocación debe recordarse la fórmula correcta del WACC:

donde:

Ku=coste del equity de la empresa sin apalancar

Kd=coste de la deuda

D=valor de la deuda

E=valor de las acciones

T=tasa impositiva

CALCULAR EL WACC UTILIZANDO VALORES CONTABLES DE DEUDA Y ACCIONES

Observando la fórmula expuesta del WACC, deben utilizarse los valores de la deuda y de las acciones. Estos valores no deben obtenerse de su valor contable sino de su valor de mercado a fin de ser consistente con la definición e interpretación del WACC.

Dado que las empresas suelen variar su estructura de capital a lo largo de los años, el WACC a utilizar debe cambiar para cada período, ajustándose a la deuda prevista para cada año. Un cambio en la cantidad de deuda afectará al valor de las acciones y por tanto al WACC.

El Ke y Ku deben ser siempre mayores a la tasa sin riesgo. No obstante, el WACC sí puede ser inferior a la tasa sin riesgo sólo en el caso de empresas o inversiones con un riesgo muy pequeño.

Al valorar una empresa que tiene líneas de negocio en diferentes países o industrias es importante realizar la valoración ajustándose a las circunstancias concretas que envuelven cada negocio. Así, el riesgo que presentan las operaciones de una compañía en España no puede asimilarse los que pudiera afrontar en Venezuela, por ejemplo.

Resulta evidente que los inversores tienen distintas expectativas sobre los flujos de una empresa y distintas apreciaciones sobre el riesgo de estos, lo que conduce a diferentes WACC. Por ello, no existe un único WACC que exista y pueda obtenerse para todos los inversores, sino que, dependiendo de las apreciaciones y estimaciones de cada uno, éste variará.

Fuente: 201 Errores comunes en la valoración de empresas. Pablo Fernández. 2008.

Conoces nuestra sección de HowTo con muchas explicaciones y consejos alrededor de M&A?

Descarga aquí la guía completa sobre valoraciones de empresas: